「1500万円の住宅ローンを組みたいけど、年収300万円でも借りられる?」

「住宅ローンを借りて、しっかり返済できるか不安。」

「住宅は一生に一度の買い物だから、失敗したくない。」

このような悩みに応える記事です。

この記事では下記のデータを参考に、年収300万円の人に向けて1500万円の住宅ローンの返済について解説致します。

また、筆者の保有資格は以下の通り。

- 宅地建物取引士

- ファイナンシャルプランナー2級

この記事の内容を実践することで、あなたの収入に合った無理のない住宅ローンを組み、安心して住宅を購入することができます。

結論から言うと、年収300万円の方でも、適切な計画を立てれば1500万円程度の住宅ローンの返済は十分可能です。

しかし、住宅ローンの知識が不足していたり、自分の生活スタイルに合わないローンを組んでしまうと、返済が厳しくなり、最悪の場合は住宅を手放さなければならない事態に陥ることもあります。

自分に合った住宅ローンを選び、安定した返済を続けていきたいという方は、ぜひこの記事を最後まで読んでください。

自分が住宅ローンを組んだときの経験も交えながら詳しく解説します!

年収300万円だと1500万円のローンはキツイ?

冒頭でも解説した通り、年収300万円の人でも1500万円の住宅ローンを借りて返済することは可能です。

三菱UFJ銀行のウェブサイトによると、年収が300万円の場合の借入上限額は2400万円となっています。

上限額が2400万円なので、年収300万円の人でも1500万円の住宅ローンを借りることは問題なく可能であると言えます。

「年収300万円でも2400万円借りられるんだ。それなら2400万円借りたらどうかな?」

このように感じた方はいませんか?

確かに年収300万円の場合の借入限度額は2400万円ですが、借入ができる金額と無理なく返済できる金額は別物である点に注意しましょう。

住宅ローンの金額が収入に対して大きすぎると、家計を圧迫して返済が厳しくなってしまう可能性もあるので、無理なく返済できる金額を見極めて借り入れることが重要です。

借入上限額まで借り入れると、月々の返済がかなりキツくなる可能性があります。

借入額を決める際は、この後解説する返済負担率を意識しましょう。

年収300万円で無理なく返済できる住宅ローンはいくら?

年収300万円の場合、無理なく返済できる住宅ローンの返済額は、月々5万円〜6万円を目安にすると良いでしょう。

その理由は、無理なく返済できる価格の目安は返済比率20%〜25%と言われているからです。

返済比率は「年間の返済額 ÷ 手取り年収 x 100」で求め、返済比率が低いほどゆとりのある返済となります。

反対に返済比率が高いほど年収に対するローンの割合が大きくなり、家計を圧迫してローン滞納のリスクも上がる点に注意しましょう。

年収が300万円の場合の返済負担率は以下のとおりです。

| 返済負担率 | 年間返済額 | 月間返済額 |

| 20% | 60万円 | 5万円 |

| 25% | 75万円 | 6.25万円 |

住宅金融支援機構の金利情報によると、35年固定ローンを組む際に一番多い金利は約1.9%とされています。

金利1.9%で1500万円のローンを借りた場合の月々の返済額は約49000円なので、年収が300万円あれば1500万円の住宅ローンは無理なく返済できる金額であると言えるでしょう。

返済負担率を抑えることで、ローンの審査にも通りやすくなります。

1500万円の住宅ローンを組む場合に注意する4つのポイントとは?

住宅ローンを組む際には、月々の返済額以外にも以下のポイントに注意しましょう。

返済期間の平均は約30年

住宅ローンの返済期間は、30年前後が平均です。

国土交通省の住宅市場動向調査によると、住宅ローンの返済期間の平均は以下の様になっています。

| 住宅種類 | 平均返済期間 |

| 注文(建築)住宅 | 32.7年 |

| 注文(土地)住宅 | 34.4年 |

| 分譲(戸建)住宅 | 29.7年 |

| 分譲(集合)住宅 | 28.0年 |

| 既存(戸建)住宅 | 26.2年 |

| 既存(集合)住宅 | 29.0年 |

住宅ローンは高額なローンになるため、長期的な返済が必要です。

期間が長くなるほど月々の返済額は減り、家計への負担は小さくなります。

しかし、期間が長くなるほど利息の支払いも増え、支払い総額が増えてしまう点に注意しましょう。

それぞれの収入・生活スタイルに合わせて計画的に返済することが重要です。

金利タイプは3種類

住宅ローンの金利タイプには、以下の3種類があります。

| 金利タイプ | 特徴 | メリット・デメリット |

| 全期間固定金利 | 借入期間中の金利が固定されている | 金利が固定される返済計画を立て易い3つの金利タイプの中で最も金利が高い |

| 固定金利期間選択型 | 一定期間(2年・3年・5年・10年等)固定金利で、固定期間終了後に変動金利になる | 一定期間金利上昇のリスクを抑えられる全期間固定金利と比較して金利が低い変動金利に「5年ルール」「125%ルール」が適用されない |

| 変動金利型 | 市場の金利に応じて金利が変わる | 3つの金利タイプの中で最も金利が低い金利上昇のリスクが高い |

国土交通省 令和5年度住宅市場動向調査によれば、令和5年度にローンを組んだ方のうち約8割の方が変動金利型でローンを組んでいます。

それぞれの特徴を理解した上で、自分に合った金利タイプを選択しましょう。

変動金利は金利が低いというメリットがありますが、金利上昇のリスクがある点に注意しましょう。

返済期間中に金利が上昇すると、将来の返済額が上昇します。

頭金の目安は購入資金の10〜20%

ローン借入時に貯蓄に余裕がある場合は、購入資金の10〜20%頭金を支払うのがオススメです。

頭金とは、住宅購入時に借入資金の一部を自己資金で払うことを指します。

住宅購入時に「手付金」が発生することがありますが、手付金は購入後に購入資金の一部として扱われるので、頭金と考えて良いでしょう。

頭金の具体的なメリットは以下のとおりです。

- 住宅ローンの総返済額が減る

- 返済負担を軽減できる

- 住宅ローンの審査が通りやすくなる

- 適用金利が下がる可能性がある

頭金を用意することで、利息の支払いを抑えることができる為、月々の返済負担が減ります。

とはいえ、頭金を支払うにはまとまった資金が必要です。

貯蓄に余裕がなかったり、生活資金に影響が出たりする可能性がある場合は、無理に頭金を用意する必要はありません。

貯蓄に余裕がある場合は、無理のない範囲で頭金の支払いを検討してみましょう。

頭金を用意するメリットは数多くありますが、貯蓄に余裕がない場合は無理に用意する必要はありません。

貯蓄に余裕がない時は、生活資金を残すことを優先して頭金はゼロでローンを組みましょう。

私も手元に資金を残したかったので、頭金ゼロで住宅ローンを組みました。

住宅資金以外にも諸費用の支払いがある

住宅購入時には、住宅資金以外にも住宅購入価格の10%ほどの諸費用がかかることに注意しましょう。

諸費用には税金や手数料が含まれ、通常借入金には含まず現金で支払うお金のことを指します。

具体的に必要になる費用は以下のとおりです。

これらの諸費用の総額は住宅を購入する地域や種類によって異なりますが、大まかな目安は以下のとおりです。

| 住宅の種類 | 必要な費用の目安 |

| 新築マンション | 物件価格の3〜5% |

| 既存住宅(建売・中古) | 物件価格の6〜8% |

| 注文住宅 | 土地・建物の合計額の10%〜12% |

諸費用がかかる分、住宅の価格よりも多めに資金が必要になることを頭に入れておきましょう。

1500万円の住宅ローンが組めない時はどうする?

収入や現在働いている環境などが原因で、住宅ローンの審査に落ちてしまうこともあるでしょう。

しかし、住宅ローンの審査に一度落ちても、二度と住宅ローンが組めないわけではないので安心してください。

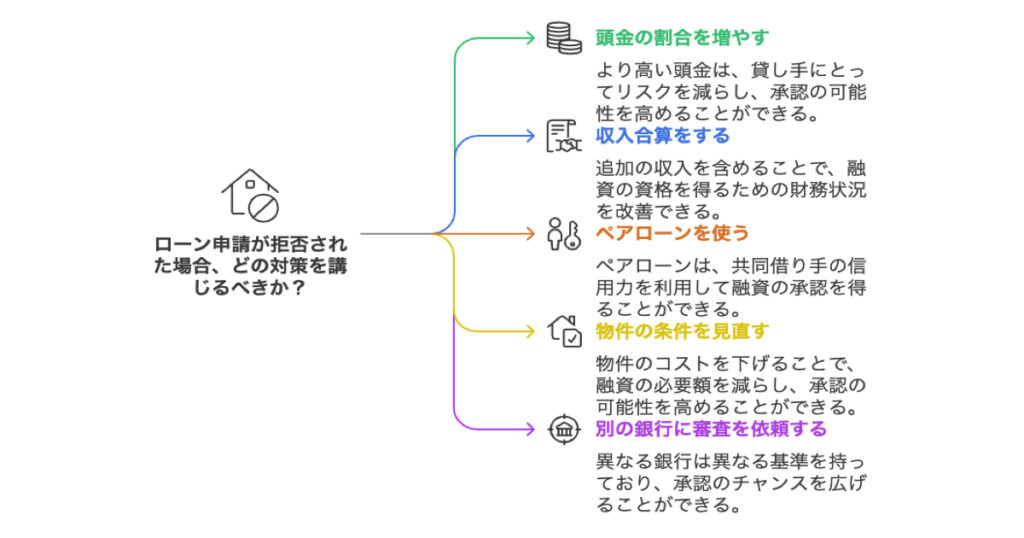

住宅ローンの審査に落ちた際の対処法として、今回は5つの方法を紹介します。

- 頭金の割合を増やす

- 収入合算をする

- ペアローンを使う

- 物件の条件を見直す

- 別の銀行に審査を依頼する

それぞれの項目について解説していきます。

頭金の割合を増やす

住宅ローンの審査がうまくいかなかった場合、頭金の割合を増やす方法が効果的です。

頭金を増額することで借入必要額が減少し、金融機関からすれば貸し倒れリスクが下がるため、審査に通りやすくなります。

例えば、3000万円の物件に対して当初300万円(10%)の頭金を予定していたところを、600万円(20%)に増額すれば、借入額は2700万円から2400万円に減少します。

こうした借入額の減少は、金融機関にとって安心材料となり、年収に対する借入倍率も改善されるため、審査の合格率が上がります。

また、借入額が減ることで月々の返済負担も軽減され、返済比率の改善にもつながります。

ただし、頭金を増やす際には重要な注意点があります。

頭金の資金調達方法は、自己資金(預貯金)か親族からの援助(贈与)に限定すべきです。

カードローンや消費者金融などから借り入れて頭金に充てることは、新たな借金を抱えることになり、住宅ローン審査において逆効果となります。

金融機関は総負債額や返済状況も審査対象としているため、別の借入が審査に悪影響を及ぼします。

預貯金に余裕がある場合は自己資金を増額し、余裕がない場合は親族からの資金援助(住宅取得資金贈与の非課税特例を利用可能)を検討してみましょう。

適切な方法で頭金を増やすことができれば、住宅ローン審査の通過率は大幅に向上します。

住宅取得資金贈与の非課税特例とは、親や祖父母から住宅購入のためにもらった資金について、一定額まで贈与税がかからない制度です。

住宅ローンの頭金として活用でき、定められた条件と手続きを満たせば、通常なら課税される贈与が非課税になります。

収入合算をする

夫婦共働きでどちらかの年収だけでは、審査に通らない場合は収入合算も検討してみましょう。

収入合算とは、住宅ローンを申し込む本人の他に、配偶者や親族などの収入を合算して審査を受ける方法です。

ローンの審査を受ける際、金融機関は年収などを基準にして融資額を決めるので、収入合算をすることで借入額を増やせる可能性があります。

融資額を上げられる収入合算ですが、以下の様なデメリットもあります。

収入合算をすることで融資可能額が増えるので、希望通りの融資が受けられない場合には検討してみましょう。

ペアローンを使う

ペアローンとは、2名がそれぞれ主債務者となってローンを組む借入方法です。

収入合算と異なる点は、それぞれが主債務者となるため住宅ローン控除を二人分受けられるという点。

節税効果が高いというメリットがある反面、以下の様なデメリットもあります。

ペアローンでは、ローンを二人分借りるので諸費用が増える可能性があります。

また、どちらか片方が死亡したときに、残された人の残債が残ってしまうというデメリットも。

収入合算・ペアローンにはそれぞれ異なるメリット・デメリットがあるので、ローンを組む際は金融機関と相談してメリットの大きい方を選択して利用しましょう。

物件の条件を見直す

住宅ローンの審査に通らない場合は、物件の条件を見直すことが効果的な対策となります。

何故なら、希望条件を全て満たす理想的な物件にこだわりすぎると、予算オーバーで審査に通らないことがあるからです。

そこで、優先順位を整理し、妥協できる条件を見極めることが大切です。

例えば、以下のような条件の見直しが考えられます:

- 駅から徒歩10分以内→徒歩15分以内に条件を緩和する

- 新築のみ→築5年以内の物件も検討する

- 人気エリア一択→周辺の比較的安価なエリアも検討する

- 4LDKにこだわる→3LDKでも当面の生活には十分か検討する

- 広い庭付き→庭なしや小さめの庭でも妥協する

- 高級設備→標準的な設備で我慢する

- 駐車場2台分→1台分に減らすことを検討する

- 最上階にこだわる→中層階も検討する

具体的な見直し方法としては、まず不動産会社に現在の収入状況や審査状況を正直に伝え、実現可能な予算内での物件提案を依頼しましょう。

不動産のプロならではの視点で、予算内で満足度の高い物件を紹介してもらえるかもしれません。

物件の条件を見直すことは決して妥協ではなく、長期的な住宅ローン返済を無理なく続けるための賢明な選択です。

無理のない返済計画を立てることで、将来的な家計の安定にもつながります。

別の銀行に審査を依頼する

住宅ローンの審査に通らない場合、別の銀行で住宅ローンの審査を受けてみましょう。

その理由は、一つの銀行で住宅ローンの審査に落ちた場合でも、他の銀行であれば審査に通る可能性があるからです。

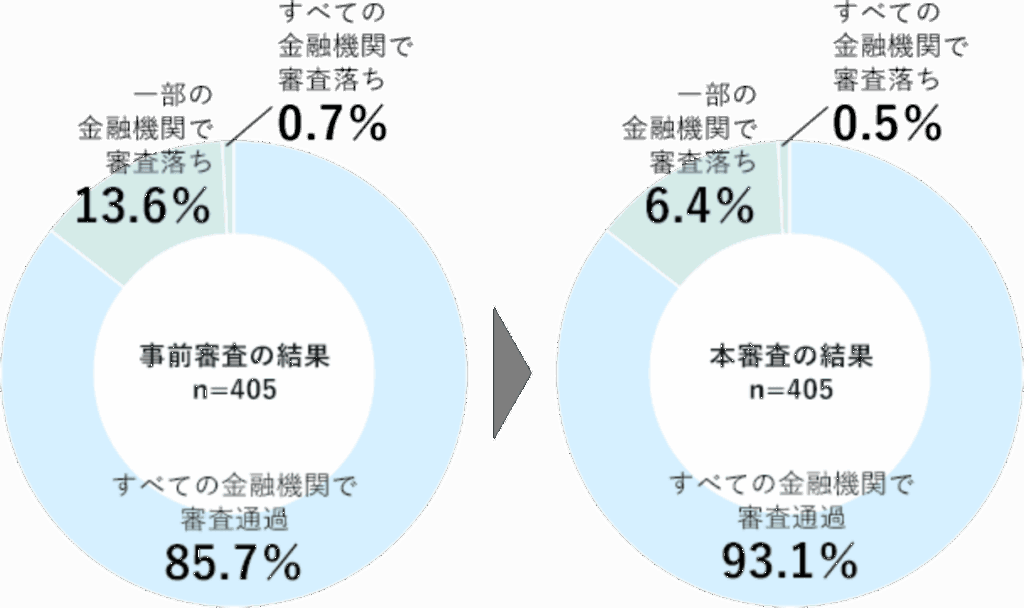

リクルートが405人を対象に行った住宅ローンの審査に関するアンケートによると、一部の銀行で審査に落ちたしまったというケースがあることが明らかになりました。

画像出典:リクルート スゴい住宅ローン探し

- 事前審査では13.6%

- 本審査では6.4%

の人が一部の銀行では、住宅ローンの審査に落ちていることがわかります。

一つの銀行で住宅ローンの審査に落ちても、複数の銀行で審査を受けることで住宅ローンを借りられる可能性があります。

住宅ローンの審査は複数社で受けておくと安心ですが、審査には必要書類も多く手間がかかります。

そのため、実際に申し込むのは3社以下に厳選するのが効率的です!

私も住宅ローンを組んだときは、3社の銀行で事前審査を受けました。

まとめ:年収300万の場合1500万円の住宅ローンはキツくない!

今回の記事では、年収300万円の方に向けて1500万円の住宅ローンの支払いについて解説致しました。

この記事の内容をまとめると、以下のとおりです。

- 年収300万円であれば1500万円の住宅ローンは無理なく返済できる

- 年収300万円で借入可能な上限額は約2400万円

- 返済比率20〜25%で安定した返済計画を!

記事全体を通して明らかになったように、年収300万円の方でも1500万円の住宅ローンは十分に無理なく返済可能であり、実際には最大2400万円程度まで借入可能です。

ただし、安定した返済計画のためには返済比率20~25%を目安にすることが重要です。

住宅ローンは人生の大きな選択の一つですから、不安や迷いを感じるのは当然のことです。

しかし、この記事で説明したように、正しい知識を身につけ、自分の収入に合った無理のない返済計画を立てれば、マイホームの夢は決して遠くありません。

もし住宅ローンについてまだ迷いがあるなら、まずは銀行や金融機関で事前審査を受けてみましょう。

事前審査なら審査結果に関わらず自分の借入可能額が具体的にわかり、今後の住宅探しに役立ちます。あなたのマイホームへの第一歩を、住宅ローンの審査を受けることから始めましょう!