「住宅ローンの事前審査は、やり過ぎるとよくないの?」

「住宅ローン事前審査を受ける際は、何社まで受けていいのかわからない。」

「住宅ローンの事前審査で失敗したくない。」

こういった悩みや疑問に答える記事です。

この記事では、これから住宅ローンの事前審査を受ける方に向けて、住宅ローンの事前審査をやりすぎることのリスクについて解説しています。

この記事では、以下の期間のデータを参考にしています。

また、筆者の保有資格は以下の通り。

【保有資格】宅地建物取引士 / 2級FP技能士

【経験】実際に住宅ローンを組んだ経験をもとに、初心者にわかりやすく解説しています。

マイホームを購入する際は、多くの方が住宅ローンを利用しますが

「自分はローンを組めるのか?」

「いくらまで借りられるのか?」

という不安は誰もが感じるものです。

そんな不安から、少しでも安心材料を得ようと複数の銀行に同時に事前審査(仮審査)を申し込む方がいます。

でも実は、この「やりすぎ」が思わぬ落とし穴になることをご存知でしょうか?

なぜなら、あなたのローン申込履歴は「信用情報」として記録されるからです。

短期間に多数の申込履歴があると、銀行側から「何か問題があるのでは?」と見られてしまい、かえって審査に不利になる可能性があります。

この記事では、初めて住宅ローンを検討する方でも分かりやすく、事前審査の基本知識から複数申し込みの注意点、そして後悔しない進め方までをご紹介します。

私が住宅ローンを組んだ時に経験したポイントも交えながら解説します!

知らないと損!住宅ローン事前審査「やりすぎ」の落とし穴

計画なく多数の銀行に事前審査を申し込む「やりすぎ」行為には、大きな落とし穴があります。

6ヶ月以内に多くの金融機関に事前審査を申し込むと、信用情報にマイナスの影響を与える可能性が高くなります。

その最大の理由は、信用情報に多数のローン申込履歴が短期間で記録されてしまうからです。

銀行は審査の際、必ず信用情報機関(CICやJICCなど)に照会し、あなたの過去の金融取引履歴や現在の借入状況、そしてローンの申込状況を確認するのが一般的です。

CICの公式サイトによると、ローンの申し込みなどの情報は照会日から6ヶ月間保存されます。

その為、もし短い期間(特に6ヶ月以内)にいくつものローン申込履歴が見つかると、銀行は次のような疑念を抱きやすくなるでしょう。

このような疑念は、審査においてあなたに対する警戒感となり、次のようなリスクにつながります。

- 審査に通りにくくなる、あるいは否決されるリスクが高まる

- 本来なら希望額通り承認されたかもしれないのに、借入額が減額される

- 「申し込みブラック」と呼ばれる状態に陥る可能性がある

- 申込情報は信用情報機関に6ヶ月間記録として残るため、他のローン(自動車ローンなど)の審査にも影響が出る可能性がある

- 多数の申込履歴があることで、本命と考えていた銀行の審査で不利な印象を与えてしまう

一般的に、事前審査の申し込みは、6ヶ月以内に2〜3社程度に絞るのが賢明です。

「何社までなら絶対大丈夫」という明確な基準はありませんが、この範囲を超えると「やりすぎ」と見なされるリスクが高まります。住宅ローンの審査は、「数打てば当たる」というものではありません。

「やりすぎ」は信用情報に記録を残し、審査に不利になる可能性が高いということを、しっかりと認識しておきましょう。

私も住宅ローンを組んだときは、3社の金融機関で事前審査を行いました。

金利などの条件を精査しながら自分に合った銀行を選びましょう。

住宅ローン「事前審査」と「本審査」の違いを知ろう

住宅ローンの審査は大きく分けて「事前審査(仮審査)」と「本審査」の2段階があります。

それぞれの役割と違いを理解しておくことが大切です。

事前審査(仮審査)とは?

事前審査は、本格的な申し込みの前に行われる簡易的な審査です。

事前審査の主な目的は以下の2点です。

物件探しの段階や物件が決まった直後に行うことが多く、比較的簡単な手続きで済みます。この結果は予算に合った物件選びや不動産会社との交渉に役立ちますが、あくまで「仮」の審査なので融資が確約されるわけではありません。

本審査とは?

本審査は、購入したい物件が正式に決まり、売買契約を結んだ後に行われる最終的な審査です。

事前審査と比較して、以下のような違いがあります。

ここで正式な融資の可否と詳細な条件(金利、返済期間など)が決まります。

事前審査と本審査の主な違い

事前審査と本審査の違いを表形式でまとめました。

それぞれの違いを比較してみましょう。

| 項目 | 事前審査(仮審査) | 本審査 |

| タイミング | 物件探し中〜物件決定直後 | 物件の売買契約後 |

| 目的 | 借入可能額の目安把握 | 最終的な融資可否・条件の決定 |

| 審査の厳密さ | 比較的簡易・スピーディー | 詳細・厳密 |

| 必要書類 | 少なめ | 多め(物件資料、住民票なども追加) |

| 結果の拘束力 | なし(あくまで目安) | あり(融資実行の前提) |

注意: 事前審査に通ったからといって、本審査も必ず通るとは限りません。申込内容と提出書類の食い違い、事前審査後の信用状況の変化(新たな借入や延滞など)、転職による状況変化などが原因で、本審査で承認されないケースもあります。

これらの違いを理解しておくことで、住宅ローン申請プロセスをスムーズに進めることができます。

特に物件購入を検討している段階では、事前審査の位置づけと限界を正しく認識し、本審査に向けて信用情報の維持や必要書類の準備を計画的に行うことが大切です。

特別なケースを除いて本審査を受ける銀行は一社に絞りましょう!

もし、どうしても複数の銀行で本審査を受けたいときは、あらかじめ担当の方に説明しておきましょう。

住宅ローン事前審査を複数申し込むメリット・デメリット

住宅ローンを選ぶ上で、複数の銀行を比較検討することは大切ですが、事前審査を複数申し込むことには良い面と注意すべき面があります。

複数申し込みのメリット3つ

まずは、住宅ローンの事前審査を複数申し込むメリットについて解説します。

メリット1:より有利な条件が見つかる可能性がある

実際に事前審査を受けることで、ウェブサイトだけでは分からない個別の状況に応じた金利や手数料、団体信用生命保険(団信)の内容といった具体的な条件が提示されます。

複数の銀行から条件提示を受けることで、最も有利なローンを選べる可能性が高まります。

メリット2:借入可能額を正確に比較できる

銀行によって審査基準は大きく異なるため、同じ年収や職業でも、借入可能額に数百万円の差が生じることがあります。

複数の金融機関で事前審査を受けることで、自分の状況で実際にいくら借りられるのかを正確に把握できます。

たとえば、A銀行では2,500万円までしか借りられなくても、B銀行では3,000万円まで借りられるというケースも珍しくありません。

これにより、予算の上限を明確にして物件探しができるだけでなく、より有利な条件の金融機関を選ぶことが可能になります。

また、希望する物件価格に対して借入可能額が足りない場合、早い段階で頭金の準備や物件価格の見直しなど、現実的な対策を講じることができるのも大きなメリットです。

メリット3:選択肢(保険)を確保できる

もし第一候補と考えていた銀行の審査に通らなかった場合や、承認までに時間がかかる場合に備えて、他の銀行からも承認を得ておくことで、選択肢を確保できるという安心感があります。

住宅購入においては、理想の物件が見つかったタイミングで迅速に動けることが重要です。

特に不動産市場が活発な時期には、気に入った物件にすぐに申し込まないと他の購入希望者に先を越されてしまうことも少なくありません。

複数の銀行から事前承認を得ておくことは、いわば「融資の保険」のような役割を果たします。

例えば、A銀行では審査に時間がかかっている間に、すでに承認が得られているB銀行のローンを利用して素早く物件を確保することも可能になります。

また、物件が決まった後に突然審査が通らなくなるというトラブルを避けることができ、売主や不動産業者との信頼関係を維持しやすくなるメリットもあります。さらに、複数の承認を持っていることで、万が一の金融情勢の変化にも対応しやすくなります。

一つの銀行が急に融資姿勢を厳格化しても、他の選択肢があれば計画の大幅な変更を迫られることなく、マイホーム購入を進めることができるでしょう。

複数申し込みのデメリット3つ

住宅ローンを複数の金融機関に申し込む場合のデメリットについても解説します。

正しい対策を取ることで審査への悪影響を避けることができますので、事前審査を複数申し込む際のリスクをしっかり理解しておくことが重要です。

デメリット1:信用情報に影響が出る可能性がある

短期間に複数のローン申し込みを行うと、その履歴が信用情報機関に記録されます。

申込件数が多いと、銀行から「お金に困っているのでは?」などと警戒され、後の審査にマイナスの影響を与える可能性があります。

対処法: 申し込みには時間差をつける(最低でも1ヶ月以上間隔を空ける)ことで、「短期間での集中的な申し込み」という印象を避けられます。

また、信用情報機関への照会は6ヶ月間記録が残るため、半年以上前の申し込みは新たな審査にあまり影響しません。

デメリット2:審査に不利になるリスクがある

多数の申込履歴は、いわゆる「申し込みブラック」と見なされるリスクを高めます。

これにより、本来なら承認されるはずのローン審査に落ちてしまったり、希望よりも借入額が減額されたりする可能性が出てきます。

対処法: 事前に金融機関の担当者に相談し、「複数社で検討している」ことを正直に伝えておくと良いでしょう。

また、申し込み前に各銀行の審査基準や金利などを十分調査し、自分の状況に最も合いそうな2〜3社に絞ることで、このリスクを大幅に減らせます。

デメリット3:手間と時間がかかる

複数の銀行に申し込むには、それぞれに書類を準備し、申し込み手続きを行う必要があります。

これには相応の手間と時間がかかり、忙しい方にとっては大きな負担となる可能性があります。

対処法: 必要書類(収入証明書、本人確認書類など)はあらかじめまとめてコピーを取っておくと効率的です。

また、多くの銀行ではオンライン申し込みも可能になっているので、自宅から24時間いつでも申し込める利便性を活用しましょう。担当者との面談が必要な場合は、休日対応している支店や相談会を利用するのもおすすめです。

このように、複数申し込みにはメリットもありますが、デメリット(特に信用情報への影響)は軽視できません。

ただし、適切な対策を取ることで、これらのデメリットを最小限に抑えながら、メリットを最大化することが可能です。

計画的に進めることが何よりも重要です。

事前審査をやり過ぎるとデメリットがありますが、自分にとって最適なローンを組むには、複数の銀行で事前審査を行うことは必須であると言えます。

事前審査を計画的に行なって、最適なローンを組みましょう!

失敗しない!賢い住宅ローンの事前審査の進め方6ステップ

住宅ローンの事前審査で後悔しないためには、計画的に進めることが重要です。

「やりすぎ」のリスクを避け、最適なローンを見つけるための賢い進め方をご紹介します。

STEP 1: 情報収集と比較検討

いきなり事前審査を申し込むのではなく、まずはしっかりと下調べをしましょう。

- 各銀行のウェブサイトや住宅ローン比較サイトで条件を確認

- 金利(変動か固定か、水準)、手数料、団体信用生命保険(団信)の保障内容、繰り上げ返済のしやすさなどを比較

- シミュレーションツールで借入可能額や月々の返済額の目安を把握

- 自分の希望や状況に合いそうな銀行をリストアップ

この事前の調査が、無駄な申し込みを防ぎ、効率的なローン選びを可能にします。

STEP 2: 自分の信用情報を確認する

ご自身の信用情報を確認することをお勧めします。

自身の信用情報を把握しておくことで、審査への見通しを立てやすくなり、必要な対策を立てることに繋がります。

STEP 3: 申し込み先を絞り込む

事前審査を実際に申し込む銀行を多くても2〜3社程度に絞り込みましょう。これが「やりすぎ」を防ぐための最も重要なポイントです。

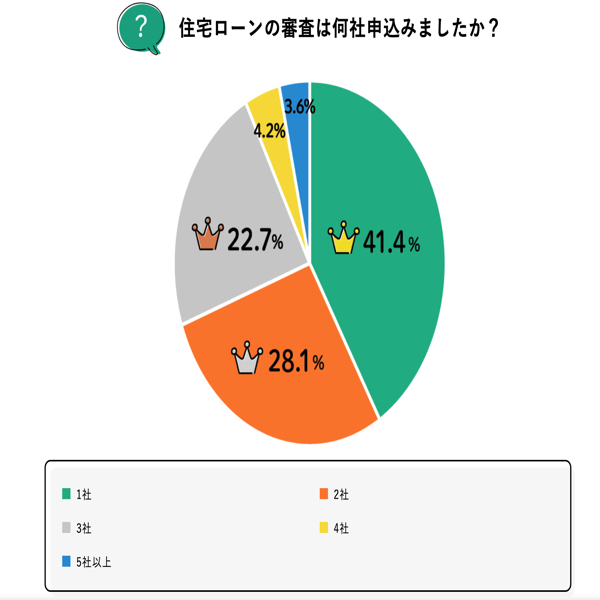

りそな銀行が行なった調査によりますと、住宅ローンの事前審査を申し込んだ方のうち、約90%以上の方が住宅ローンの事前審査の申し込みをした数を3社以内としています。

事前審査を申し込む際は以下のポイントに注目し、申し込む金融機関を厳選しましょう。

- 金利や手数料だけでなく、サービスの利便性も考慮

- 自身の収入・勤務状況などとの相性も検討

- 総合的に判断して、本命といくつかの候補を選ぶ

この厳選プロセスを経ることで、「やりすぎ」のリスクを効果的に回避できます。

STEP 4: 適切なタイミングで申し込む

事前審査を申し込むタイミングも重要です。

- 事前審査の承認には有効期間(3~6ヶ月程度)がある

- 購入したい物件がある程度絞れてきた段階や、具体的な物件が見つかり購入の意思が固まってきたタイミングで申し込むのが効率的

- 不動産会社の担当者と相談しながら、最適な時期を見極める

物件探しの進捗に合わせて、適切なタイミングで申し込みましょう。

STEP 5: 正確な情報を申告

申し込みフォームや書類には、正確な情報を申告するようにしてください。

- 年収、勤務先、勤続年数、既存の借入状況などは正確に

- 虚偽の申告が発覚すれば、審査に通らないばかりか、後々大きなトラブルになる可能性がある

- 他の借入(カードローン、自動車ローン、奨学金など)は隠さずに必ず申告

銀行は信用情報機関への照会を通じてこれらの情報を把握しているため、正直に申告することが信頼関係の基本です。

STEP 6: 専門家への相談も検討

住宅ローンは仕組みが複雑なので、専門家の意見を聞くことも有効です。

- 独立系のファイナンシャルプランナー(FP)

- 住宅ローンに精通している信頼できる不動産会社の担当者

- 銀行のローン相談窓口

専門家は個別の状況に合わせた的確なアドバイスを提供してくれます。

不安な場合は一人で抱え込まず、専門家の知識や経験を上手に活用しましょう。

仮審査の結果を放置するリスクとは?

住宅ローンの事前審査(仮審査)に通った後、その結果を放置してしまうケースがあります。

「とりあえず審査だけ通しておこう」という考えは理解できますが、実はこの「放置」にはいくつかのリスクが潜んでいるのです。

審査に通過したことで安心し、次のステップに進むことを先延ばしにすると、様々な面で不利益を被る可能性があります。

金利変動のリスク

承認時点の条件は、市場金利の上昇によって後に不利になることがあります。

【2026年2月現在の金利状況】

2024〜2025年にかけて日銀は段階的な利上げを実施し、2025年12月の金融政策決定会合では政策金利を0.75%へ引き上げました(約30年ぶりの水準)。

この結果、住宅ローン金利は以下のように大きく動いています。

変動金利(2026年2月時点)

・主要銀行の最優遇金利:0.6〜0.7%台(横ばいが続くも、引き上げを実施した銀行も)

固定金利(2026年2月時点)

・三菱UFJ銀行(10年固定最優遇):2.68%

・三井住友銀行(同):2.65%

・みずほ銀行(同):2.55%

・フラット35(21〜35年、団信あり):2.26%

固定金利はここ半年以上にわたって上昇が続いており、今後も追加利上げが予測されています。

仮審査の放置は「せっかく有利な金利で承認された条件を逃す」リスクに直結します。

住宅ローンは数千万円単位の長期間の借入れであるため、わずかな金利差でも返済総額に大きな影響を与えることを忘れないようにしましょう。

審査条件の変更リスク

金融機関の融資基準が変わったり、あなた自身の状況(転職、収入の変化など)が変わったりすると、再審査が必要になり、条件が変更される可能性があります。

例えば、承認後に別のローンを組んだ場合、借入可能額が減少することも。

また、金融機関側の事情として、不動産市況の変化や金融庁の指導などにより融資姿勢が厳格化されることがあります。

当初は借入可能だった条件が、半年後には厳しくなっているというケースも少なくありません。

特に注意すべきは、承認後に新たなクレジットカードを作ったり、マイカーローンなどの他の借入れを行ったりすると、返済負担率が上昇し、住宅ローンの借入可能額が大幅に減額されることがあります。

また、転職や雇用形態の変更(正社員から契約社員へなど)があった場合勤続年数がリセットされるため、審査がより厳しくなる可能性もあるでしょう。

金融機関によっては経済状況の悪化に伴い突然融資基準を見直すこともあり、事前審査を放置している間に、健全な財務状況であっても承認が取り消されるリスクも考慮すべきです。

再申請の手間と時間

承認期限(通常3〜6ヶ月程度)が切れた後に再申請する場合、書類をもう一度揃えて手続きし直す必要があります。

同じ銀行であっても、ゼロからの申請となるケースが多いため、時間と労力がかかるのです。

収入証明書や納税証明書、住民票など、有効期限の短い書類は再取得が必要となり、勤務先への在籍確認なども再度行われることに。

また、審査の結果が出るまでにも1〜2週間程度かかるため、物件購入のタイミングを逃してしまう可能性も否定できません。

例えば、源泉徴収票や確定申告書などの収入証明書は新しいものを取得する必要があり、特に確定申告期や年度替わりのタイミングでは書類の準備に時間がかかることもあるでしょう。

さらに、再申請時には金融機関の担当者が変わっていることもあり、これまでの経緯や状況を一から説明し直さなければならないこともあります。

特に不動産取引では「時は金なり」と言われるほど、スピードが重要な場合が多く、再申請による時間的ロスは思わぬ機会損失につながることも考慮しなければなりません。

物件価格の上昇リスク

住宅市場が活発な時期は、審査を放置している間に希望物件の価格が上昇し、当初の借入可能額では足りなくなってしまうリスクがあります。

特に人気エリアでは、数か月の間に数百万円価格が上がることも珍しくありません。

木材や建築資材の価格高騰、職人不足による人件費の上昇なども影響し、新築物件の場合は特に価格変動が起こりやすい状況となっています。

また、金利上昇と物件価格上昇が同時に起きると、購入可能な物件の選択肢が大幅に狭まることになるでしょう。2025年は建設コストの上昇傾向が続くと予測されており、同じ物件でも時間の経過とともに価格が上がることが予想されています。

特に駅近や学区の良い物件、希少性の高い中古物件などは、審査を放置している間に他の購入希望者に先を越されてしまうリスクも。

物件価格の上昇は、追加の頭金が必要になるだけでなく、諸費用や税金の増加にもつながるため、総合的な資金計画の見直しが必要になることも考慮すべきでしょう。

銀行からの信頼低下

銀行側からすると「決断力に欠ける」あるいは「本気度が低い」と判断される可能性があり、将来の審査に微妙な影響を与えることも考えられます。

特に複数回の仮審査を放置していると、この印象は強くなりがち。

金融機関はローン申込者の過去の行動履歴を内部的に記録していることが多く、真剣に住宅購入を考えていない「審査だけ通す人」というレッテルを貼られると、将来的な優遇金利の適用や融資条件において不利になることもあります。

また、住宅購入は担当者との信頼関係も重要な要素であり、円滑な取引のためにも誠実な対応が求められます。

銀行の住宅ローン担当者は通常、自分の顧客ポートフォリオを管理しており、限られた時間と労力をどの顧客に優先的に割り当てるかを判断します。

仮審査を何度も申し込んでは放置する顧客は、真剣な購入意思がないと見なされ、優先順位が下がることがあるでしょう。

さらに、優遇金利の適用や審査基準の柔軟な適用など、担当者の裁量で決まる部分も少なくないため、良好な信頼関係を築くことが有利な条件獲得につながることを心に留めておくべきです。

アドバイス

もし事前審査に通ったら、有効期限内であっても、物件探しを積極的に進め、条件が合えば早めに本審査へ移行することをおすすめします。

仮審査の承認は確かにローン実行を強制するものではありませんが、「保険」として取得しただけで放置するのではなく、計画的に次のステップに進むことが賢明でしょう。

物件探しと並行して、金利動向や不動産市況についても定期的に情報収集を行い、最適なタイミングで本審査に移行できるよう準備しておくと良いでしょう。

また、仮審査の段階で複数の金融機関に申し込みをしている場合は、条件比較を早めに行い、メインとなる金融機関を決定しておくことも重要です。

万が一、有効期限内に適切な物件が見つからない場合は、担当者に状況を説明し、延長が可能かどうか相談してみるのもオススメです。

誠実に状況を伝え、住宅購入への真剣な姿勢を示すことで、担当者も柔軟に対応してくれる可能性が高まります。

また、状況によっては再審査を受け直すのではなく、簡易的な更新手続きで済むケースもありますので、早めの相談が大切です。

私も本契約をどこの銀行とするか迷いましたが、金利の安さと団体信用保険の内容を重視して銀行を決めました。

どの金融機関と本契約を結ぶか迷ったら、基準となる軸を決めると良いでしょう。

例:金利、団体信用保険の内容、諸費用、サービス面など

ケース別 Q&A:事前審査のよくある疑問を解決!

住宅ローンの事前審査に関して、多くの方が抱える具体的な疑問にお答えします。

Q1. 購入したい物件がまだ決まっていなくても、事前審査はできますか?

A: はい、多くの銀行で可能です。

事前に借入可能額の目安を知ることで、予算に合った物件探しがしやすくなるというメリットがあります。

ただし、本審査の際には購入物件の情報が必要になります。

Q2. 気になる物件が複数ある場合、それぞれの物件で事前審査を申し込んでも良いですか?

A: 基本的に物件ごとに審査が必要となりますが、複数の物件で同時に事前審査を申し込むことは、「申し込みすぎ」のリスクを高める可能性があるためおすすめできません。

購入の意思が固まった本命物件で審査を進めるのが一般的です。

迷う場合は銀行に相談してみましょう。

Q3. もし事前審査に落ちてしまったら、どうすれば良いですか?

A: まずは落ち着いて原因を考え、対策を立てることが大切です。

- 考えられる原因:借入希望額が収入に見合っていない、他に多くの借入がある、信用情報に問題がある

- 対策:借入希望額の見直し、自己資金の増額、他の借入の整理

- 次のステップ:信用情報を確認し、状況を改善した上で、期間(目安として半年以上)を空けて再挑戦するか、他の銀行を検討

Q4. 一度審査に落ちた銀行に、もう一度申し込むことはできますか?

A: はい、再申し込みは可能です。

ただし、審査に落ちた原因が改善されていなければ、再び否決される可能性が高いです。

収入が増えた、他の借入を完済したなど、状況が好転してから、最低でも6ヶ月以上の期間を空けて検討するのが良いでしょう。

Q5. 住宅ローンの審査履歴は、マイカーローンなど他のローンの審査にも影響しますか?

A: はい、影響する可能性が高いです。

信用情報は銀行の間で共有されているため、短期間に多数の住宅ローン申込履歴があると、他のローン審査においてもマイナスの印象を与えることがあります。

Q6. 返済期間を長く設定すると、審査で不利になりますか?

A: 一概に不利とは言えませんが、銀行は完済時の年齢を重視します。

申込時の年齢によっては、希望する長期の返済期間が認められない場合があります。

Q7. 収入が低い場合、住宅ローンの審査は通りますか?

A: 一般的に、安定収入が重視されるため、審査は厳しくなる傾向にあります。

配偶者の収入や自己資金など、他の要素も考慮されるため、まずは銀行に相談してみることをお勧めします。

Q8. 変動金利を選ぶと、将来の返済額はどうなりますか?

A: 変動金利の場合、多くの金融機関では以下の2つのルールが設けられています。

上記のルールは返済額の急増を防ぐ一方で、金利が急上昇した場合、「毎月の返済額は変わらないのに、元本が全く減らない(あるいは利息が返済額を超えてしまう)」という状態が起きる可能性があります。

これを未払利息リスクと言います。

2024〜2025年の利上げ局面で変動金利も一部上昇しており、事前審査の段階から変動・固定どちらが自分に合っているかを、FPや銀行の担当者に相談しながら検討しましょう。

まとめ:住宅ローン事前審査は「量より質」!計画的に進めよう

住宅ローンの事前審査は、マイホームという大きな夢を叶えるための重要なプロセスです。

しかし、その進め方、特に複数の銀行への申し込みについては、「やりすぎ」にならないよう注意が必要です。

短期間に多数の事前審査を申し込むことは、あなたの信用情報にネガティブな記録を残し、「申し込みブラック」と見なされるなど、かえって審査に不利になるという大きなデメリットがあります。

不安な気持ちから「数打てば当たる」式に申し込むのは得策ではありません。

大切なのは「量より質」。

この記事の内容のまとめは以下の通りです。

- 十分な情報収集と比較検討を行う

- 申し込み先は2〜3社程度に厳選する

- 自身の信用情報を把握しておく

- 正確な情報で申し込む

- 適切なタイミングを見極める

- 必要に応じて専門家に相談する

過度に心配しすぎる必要はありませんが、計画性を持って一つ一つのステップを着実に進めることが、最終的にあなたにとって最適な住宅ローン選びにつながります。

この記事が、これから住宅ローンを検討されるあなたの不安を少しでも和らげ、夢のマイホーム実現への確かな一歩となることを願っています。